Te invitamos a participar de “Perspectivas Financieras – 11va Edición” que se realizará el jueves 19/09/2024 a las 10:00hs, a través de la plataforma Zoom.

En...

Te invitamos a participar de “Perspectivas Financieras – 11va Edición” que se realizará el jueves 19/09/2024 a las 10:00hs, a través de la plataforma Zoom.

En...

Banco CMF y Mendel dieron un paso importante al lanzar la primera tarjeta de crédito creada exclusivamente para empresas. Este evento exclusivo marcó el inicio...

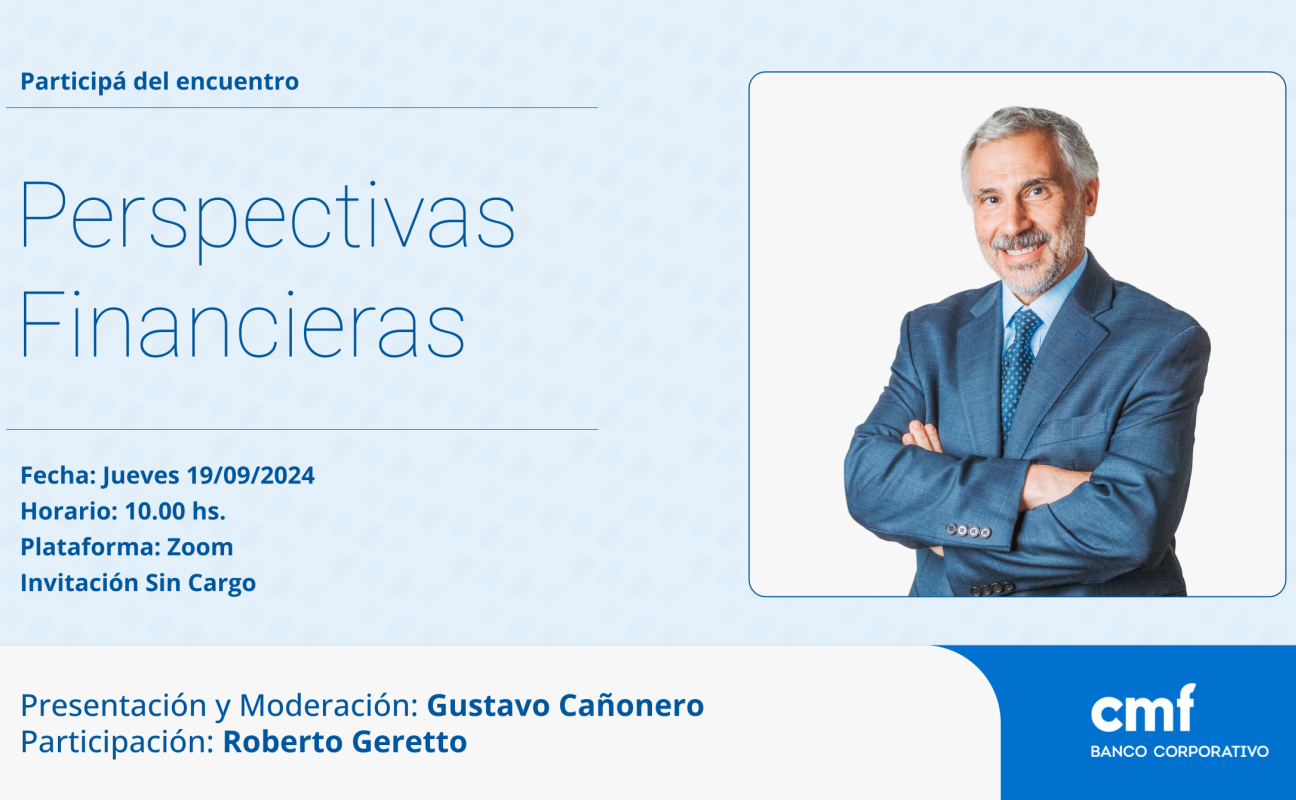

Te invitamos a participar de “Perspectivas Financieras – 11va Edición” que se realizará el jueves 19/09/2024 a las 10:00hs, a través de la plataforma Zoom.

En esta oportunidad se abordarán los temas de coyuntura financiera internacional y local más relevantes.

Este encuentro contará con la presentación y moderación de Gustavo Cañonero, y la participación del economista Roberto Geretto.

Te invitamos a participar de “Perspectivas Financieras – 11va Edición” que se realizará el jueves 19/09/2024 a las 10:00hs, a través de la plataforma Zoom.

En esta oportunidad se abordarán los temas de coyuntura financiera internacional y local más relevantes.

Este encuentro contará con la presentación y moderación de Gustavo Cañonero, y la participación del economista Roberto Geretto.

Banco CMF y Mendel dieron un paso importante al lanzar la primera tarjeta de crédito creada exclusivamente para empresas. Este evento exclusivo marcó el inicio de una nueva era en la gestión de gastos corporativos y reunió a líderes de la industria para explorar esta alianza transformadora.